社労士コラム

~【令和7年版】速習!年末調整の改正点と実務ポイントの解説~

- 監修者

- 社会保険労務士法人ヒューマンリソースマネージメント

特定社会保険労務士 馬場 栄

3,500社を超える企業の就業規則改定を行ってきた実績を持つ。また、豊富な経験と最新の裁判傾向を踏まえた労務相談には定評があり、クラウド勤怠のイロハから給与計算実務までを踏まえたDX支援を得意としている。

https://www.human-rm.or.jp

目次

年末調整の季節が近づくと、多忙を極める人事労務担当者の皆様も多いことでしょう。特に毎年のように行われる税制改正への対応は、正確さと迅速さが求められます。

本記事では、年末調整の業務経験がある担当者の皆様に向けて、令和7年度の税制改正に焦点を当て、実務上の具体的な留意点と業務を効率化するためのヒントを詳しく解説します。

【最重要】令和7年度年末調整の主な変更点

令和7年度税制改正により、所得税の「基礎控除」や「給与所得控除」の見直し、「特定親族特別控除」の創設などが行われました。これらの改正は、原則として令和7年分以後の所得税に適用され、令和7年12月に行う年末調整から影響します。

⇒参考:令和7年度税制改正による所得税の基礎控除の見直し等について(国税庁)

●基礎控除の見直し:合計所得金額に応じて控除額が変動

合計所得金額に応じて基礎控除額が改正されます。従業員の所得水準によって控除額が変わるため、計算時には特に注意が必要です。この改正は多くの従業員に影響するため、給与計算システムの設定変更などを早めに確認しておきましょう。

| 合計所得金額 (給与収入のみの場合) |

改正後の基礎控除額 (令和7・8年分) |

改正前の基礎控除額 |

|---|---|---|

| 132万円以下 (200.4万円未満) |

95万円 | 48万円 |

| 132万円超 336万円以下 (~475.2万円未満) |

88万円 | 48万円 |

| 336万円超 489万円以下 (~665.6万円未満) |

68万円 | 48万円 |

| 489万円超 655万円以下 (~850万円以下) |

63万円 | 48万円 |

| 655万円超 2,350万円以下 (~2,545万円以下) |

58万円 | 48万円 |

●給与所得控除の見直し:最低保障額が65万円に引き上げ

給与所得控除の最低保障額が55万円から65万円に引き上げられます。特に給与収入が低い従業員に影響する改正であり、パート・アルバイト従業員の年税額計算に影響が出ることが考えられます。

| 給与の収入金額 | 改正後の 給与所得控除額 |

改正前の 給与所得控除額 |

|---|---|---|

| 162.5万円以下 | 65万円 | 55万円 |

| 162.5万円超 180万円以下 | 65万円 | 収入金額×40%-10万円 |

| 180万円超 190万円以下 | 収入金額×30%+8万円 | 収入金額×30%+8万円 |

●特定親族特別控除の創設

新たに「特定親族特別控除」が創設されます。これは、居住者が年齢19歳以上23歳未満の親族(特定親族)で、合計所得金額が58万円超123万円以下の者を有する場合に適用される控除です。控除額は特定親族の合計所得金額に応じて変動します。

大学生の子を持つ従業員などが対象となる可能性が高いため、該当者への丁寧なアナウンスが求められます。この控除は、扶養控除の対象外となるものの、経済的負担が大きい子育て世帯を支援する目的があります。申告には新たに「特定親族特別控除申告書」の提出が必要となる見込みです。

担当者としては、制度の周知徹底はもちろん、対象となりうる従業員(19歳から22歳の子を持つ従業員)を事前にリストアップし、個別に案内することも有効です。

●扶養親族等の所得要件の改正

基礎控除等の改正に伴い、扶養親族や配偶者等に適用される合計所得金額の要件が48万円以下から58万円以下へと引き上げられます。

これにより、これまで対象外だった家族が扶養に入れるケースが出てきます。いわゆる「103万円の壁」が「123万円の壁」に変わるわけではありませんが、配偶者や親族の所得状況を改めて確認するよう従業員に促すことが重要です。この改正により、パート収入が103万円を超えても、123万円以下であれば扶養に入れるケースが出てきます。従業員からの質問が増えることが予想されるため、所得要件の変更点をまとめた資料を準備しておくと対応がスムーズになります。

| 扶養親族等の区分 | 改正後の所得要件 (給与収入のみ) |

改正前の所得要件 (給与収入のみ) |

|---|---|---|

| 扶養親族、同一生計配偶者など | 58万円以下 (123万円以下) |

48万円以下 (103万円以下) |

| 勤労学生 | 85万円以下 (150万円以下) |

75万円以下 (130万円以下) |

【実務への影響】変更点に伴う具体的な留意事項

上記の改正に伴い、令和7年12月の年末調整実務では以下の点に注意が必要です。

●申告書の受理と内容の確認

- ・扶養控除等申告書

所得要件の改正(合計所得58万円以下)により、新たに扶養控除等の対象となる親族がいる従業員がいないか確認が必要です。該当者には申告書を再提出してもらい、「異動月日及び事由」欄に「令和7年12月1日 改正」などと記載するよう案内します。 - ・基礎控除申告書

従業員が自身の合計所得金額の見積額に応じて、改正後の基礎控除額を正しく記載しているかを確認します。 - ・配偶者控除等申告書

配偶者に給与所得がある場合、改正後の給与所得控除額(最低65万円)を適用して配偶者の合計所得金額が計算され、それに応じた控除額が正しく記載されているかを確認します。 - ・特定親族特別控除申告書

新たに創設された控除のため、対象となる従業員に申告書の提出を周知し、忘れずに回収します。

●年税額の計算

計算には改正後の「年末調整等のための給与所得控除後の給与等の金額の表」を使用し、改正後の基礎控除額や新設の特定親族特別控除額を正しく控除して年税額を計算します。

●源泉徴収票の様式変更

令和7年分の年末調整から、源泉徴収票の様式が変更されます。特定親族特別控除の適用がある場合は、控除額等を記載する必要があります。

【来年に向けて】令和8年分以後の源泉徴収事務の変更点

今回の税制改正は、令和8年(2026年)1月以降の毎月の源泉徴収事務にも影響します。

- ・扶養控除等申告書の様式・記載事項の変更

令和8年分以降の申告書では、従来の「控除対象扶養親族」に代わり、「源泉控除対象親族」を記載する形式に変更されます。従業員への周知が必要です。 - ・毎月の源泉徴収税額の計算方法

扶養親族等の数は、「源泉控除対象配偶者」と「源泉控除対象親族」の合計数でカウントします。また、令和8年1月1日以降に支払う給与からは、改正後の「令和8年分 源泉徴収税額表」を使用して税額を算出します。

【再確認】提出までのチェックポイントと基本フロー

●チェックポイント

年末調整事務を効率的に進めるには、提出前のチェックが欠かせません。以下のポイントを押さえ、修正や再提出の手間を省きましょう。

- ・扶養控除等関係

合計所得や年齢、同一生計関係など、対象親族の判定に誤りがないか。国外居住親族がいる場合は、必要な証明書類が揃っているか。 - ・保険料関係

保険の受取人や保険料の区分に誤りがないか。iDeCo等の掛金も含め、支払証明書が添付されているか。従業員には、保険会社等から書類が届いたら紛失しないよう、早めにアナウンスしておくと親切です。 - ・住宅借入金等特別控除関係

控除額の計算は正しいか。住宅の取得者と申告者が同一か。銀行からの残高証明書など、必要書類が揃っているか。 - ・税額計算関係

所得金額調整控除額の計算や、端数処理は正しく行われているか。復興特別所得税(2.1%)の計算漏れはないか。

●基本フロー

1.事前準備

従業員から以下の必要書類を回収します。

- ・給与所得者の扶養控除等(異動)申告書

- ・給与所得者の保険料控除申告書

- ・給与所得者の住宅借入金等特別控除申告書

- ・給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別控除申告書 兼 所得金額調整控除申告書

2.年税額の計算

各種控除を適用し、最終的な年税額を算出します。

3.過不足の清算

算出した年税額と源泉徴収済みの税額との差額を、追加徴収または還付します。

4.事後処理

翌年1月31日を期限として、税務署と市区町村へ法定調書や給与支払報告書などを提出します。

【業務効率化】年末調整をスムーズに進めるためのTips

年末調整は企業の義務であり、正確な納税に不可欠な手続きです。ここでは、多忙な担当者の皆様が業務を効率的に進めるためのアイディアをいくつかご紹介します。

- ・年間スケジュールの策定と計画的準備

年末調整を慌てずに進めるためには、年間を通したスケジュールを早期に策定することが不可欠です。例えば、「9月:改正内容の確認と社内準備開始」「10月:従業員へのアナウンスと申告書配布」「11月:申告書の回収とチェック」「12月:年税額の計算と還付・徴収」「1月:法定調書の提出」といったように、各ステップの担当者と期限を明確にしておきましょう。 - ・社内勉強会の実施

改正点に関する勉強会を開くことで、従業員の理解が深まり、書類の不備や問い合わせを減らすことができます。担当者自身の知識の再確認にも繋がり、一石二鳥です。勉強会では、単なる記入例の紹介に留まらず、よくある間違いの事例や、仮のケースを用いて「年末調整でいくら還付されるか」を具体的に説明すると、従業員の関心を引きやすくなります。事前に質問を受け付け、FAQとしてまとめておくとともに、勉強会を録画して後からでも視聴できるようにしておけば、当日参加できない従業員にも対応できます。 - ・電子化の推進

年末調整手続きを電子化すれば、手書きに比べて申告書作成が簡素化され、従業員の作業効率が向上します。控除書類の電子交付などが利用できる場合は積極的に活用するよう案内しましょう。企業側も、従業員が作成した申告書データを利用することで、控除額の検算が不要になり、手入力による計算ミスを防げます。ペーパーレス化によるコスト削減や保管スペースの削減にも繋がるなど、双方の効率が大幅に向上します。

さらに、年末調整システムを給与計算システムと連携させることで、計算結果の転記ミスを防ぎ、より正確で迅速な処理が可能になります。 - ・アウトソーシングの活用

年末調整を自社だけで行う必要はありません。年末調整代行サービスや外部の税理士に業務をアウトソーシングすることも有効な選択肢です。専門家に任せることで、法改正への対応漏れを防ぎ、計算ミスなどのリスクを低減できます。

これにより、担当者は年末調整の煩雑な業務から解放され、本来注力すべきコア業務(人事戦略の立案など)に集中できます。委託先を選定する際は、料金だけでなく、セキュリティ体制やサポートの質、自社の業界への理解度なども含めて総合的に判断することが重要です。 - ・評価への反映

書類回収を促進するための一つの方法として、評価制度への反映が考えられます。例えば、年末調整書類を期限内に提出した従業員には評価上のプラスを与え、遅れた従業員にはマイナス評価を与える制度です。

導入する際は、労務トラブルが発生することがないよう社会保険労務士などに相談することが必要になりますが、提出期限を守ることは、意識さえすれば誰にでもできることなので、その意識付けには効果的です。

年末調整は複雑で負担の大きい業務ですが、計画的な準備とシステムの活用で効率化が可能です。

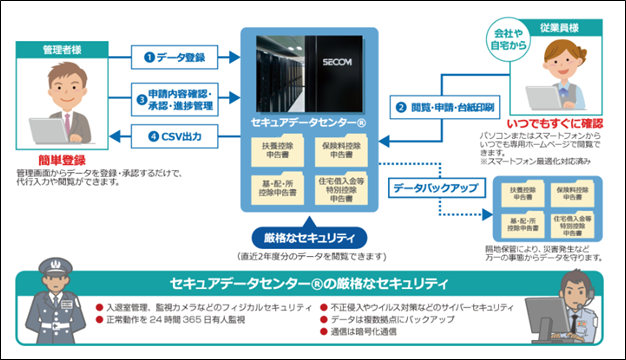

セコムトラストシステムズからのご紹介

最後に、セコムトラストシステムズから、年末調整手続きの電子化を実現するためにご活用いただける「セコムあんしん勤怠管理サービス KING OF TIME Edition」の機能についてご紹介します。

セコムあんしん勤怠管理サービス KING OF TIME Editionでは、2025年7月よりリリースされた【年末調整機能】を活用いただくことで、年末調整に必要な情報の提出(従業員)、収集作業(管理者)の双方が、ぐっと楽になります。

※ご利用いただく際には、弊社サポートセンターへお申し出が必要となります。

《主なポイント》

写真を撮るだけで簡単登録

従業員が、保険料等の紙の控除証明書をスマホで撮影すると、必要な情報を自動で読み取って入力補助を行う機能があります。そのため、入力ミスや迷いがなくなり、正確な情報を素早く登録できるようになります。

データのアップロードでラクラク登録

保険会社のサイトやマイナポータルから保険料等の控除証明書XMLファイルをダウンロードできる従業員は、XMLファイルをアップロードするだけで、より簡単に情報登録が可能です。

提出忘れを防ぐ自動メール通知

提出期限までに書類を提出していない従業員には、あらかじめ設定したリマインドメールが自動送信されます。これにより、担当者が個別に連絡する必要はありません。

年末調整業務の電子化を検討されている企業様には、別サービスとして年末調整に特化した「セコムかんたん年末調整サービス」もおすすめです。

利用者の申告を簡単にする支援機能や管理者をサポートする機能が充実しております。また、セコムのセキュアな環境で安全に管理できる点も安心です。

《主なポイント》

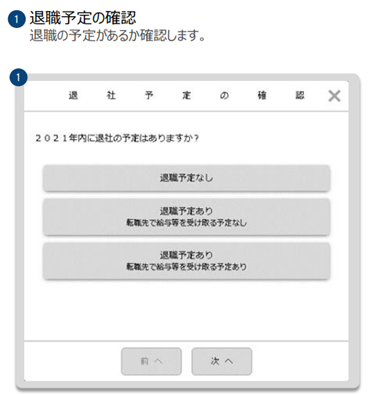

アンケート形式で申告の簡単入力

アンケート形式の入力で初めての申告でも迷わず簡単入力。誤入力防止のチェック機能も備え、安心して利用可能です。

申告したデータは次年度の申告にも利用可能です。

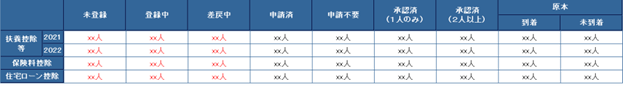

画像登録で管理者のチェック・承認をサポート

申告書に画像を添付することができますので、管理者は原本到着を待たずに登録された画像をもとにチェック・承認が可能です。

セキュアな運用環境

データはセコムのデータセンターで安全に管理できます。