社労士コラム

~年末調整担当者必見!定額減税を踏まえた年調ポイントと実務上見落としがちな点を解説!~

- 監修者

- 社会保険労務士法人ヒューマンリソースマネージメント

特定社会保険労務士 馬場 栄

3,500社を超える企業の就業規則改定を行ってきた実績を持つ。

また、豊富な経験と最新の裁判傾向を踏まえた労務相談には定評があり、クラウド勤怠のイロハから給与計算実務までを踏まえたDX支援を得意としている。

https://www.human-rm.or.jp

目次

①令和6年の年末調整はどこが変わるのか

令和6年の年末調整では定額減税に関して、どのような作業が発生するのか気になる方が多いのではないでしょうか。

定額減税が一番のポイントとなりますが、その他にも下記のような変更点があります。

- ・「扶養控除等申告書」作成において記載内容が一部簡略される

- ・「保険料控除申告書」作成において記載箇所が一部省略されるなど

取り扱い書類の一部変更は、見落としがちですが押さえておくべきポイントの一つでもありますので、記事の後半で解説します。

②注目の定額減税とは?

すでに月次の定額減税がスタートしていますが、「定額減税」とは、従業員本人とその扶養親族などの人数により算出される定額減税額を令和6年分の所得税額および個人住民税所得割額から差し引くことにより、所得税および個人住民税の負担を軽減する特例措置のことをいいます。

所得税の定額減税の対象となる方は、令和6年分の所得税に係る合計所得金額が1,805万円以下である居住者(国内に住所がある個人または引き続き1年以上国内に居所がある個人)となります。なお、給与収入のみの場合、給与収入が2,000万円以下の方が対象となります。

これらの方を対象に、令和6年6月以降、最初に支払われる給与等に係る源泉徴収税額から定額減税額が控除されます。控除しきれなかった場合には、以後、令和6年中に支払われる給与等に対する源泉徴収税額から順次、定額減税額が控除されます。

なお、6月の給与支払日以降、扶養親族の異動が発生した場合や6月2日以降に入社した場合には、年末調整や確定申告で調整をすることとなっています。

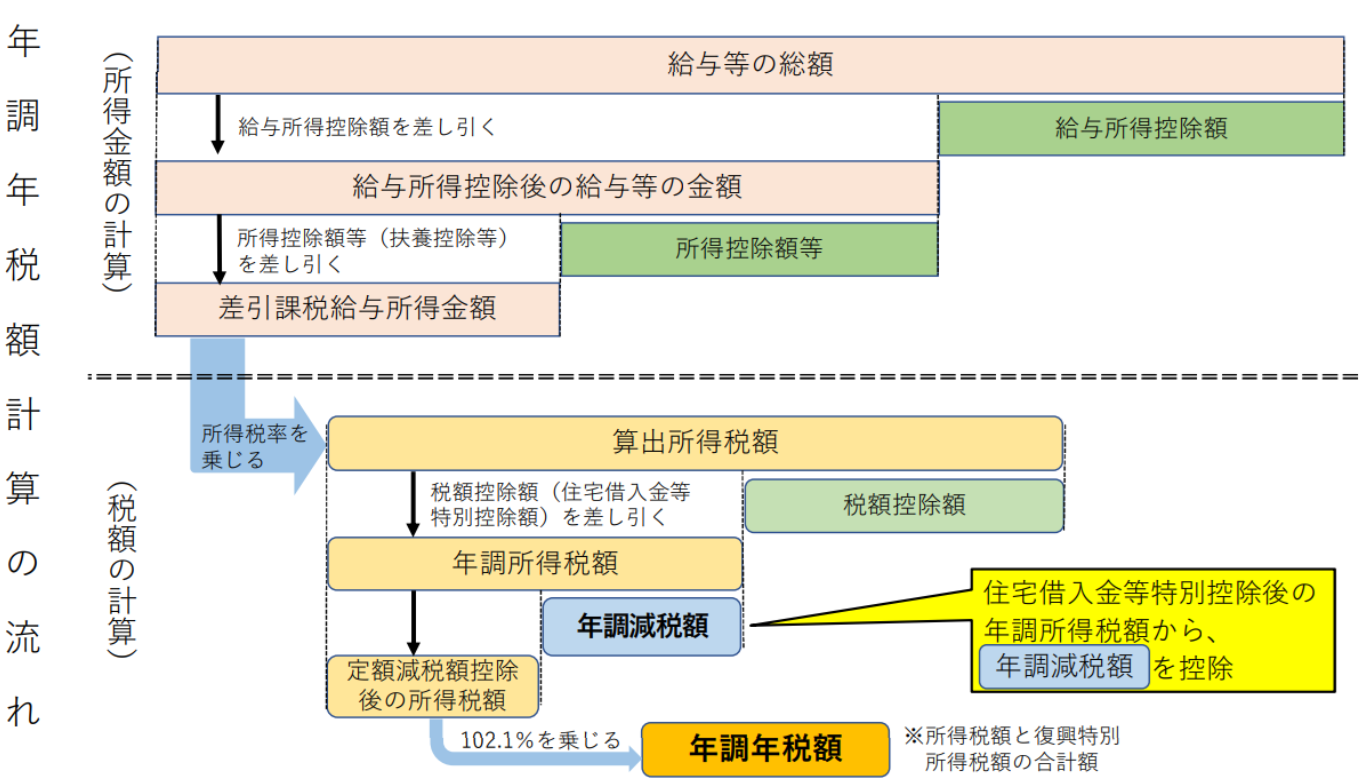

③定額減税を踏まえた年税額(所得税)計算の流れ

それでは定額減税について、年末調整での取り扱いをみていきましょう。

年末調整の流れはおよそ下記のとおりとなります。

定額減税は、例年どおり、年調所得税額まで算出した後、「年調減税額」を控除します。これにより、年末調整時点の定額減税額に基づき、年間の所得税額との精算を⾏います。

- 1年間の給与等の総額を計算

毎月の給与など1年間に支給された課税支給額を合計します - 給与所得控除後の給与等の金額を計算

(1)の総額から給与所得控除額を差し引きます - 差引課税給与所得金額を計算

(2)の額から所得控除額等(扶養控除等、各申告書に記載されている内容に基づき控除額を確定)を差し引きます - 算出所得税額を計算

(3)の額に所得税率を掛けて算出します - 年調所得税額を計算

住宅借入金等特別控除がある場合はその額を(4)の額から差し引きます - 定額減税額控除後の所得税額の計算

(5)の額から年調減税額を差し引きます

年調減税額が控除の対象となる方は、およそ年末調整の対象となる⼈です。

ただし、年末調整の対象となる方のうち、給与所得以外の所得を含めた合計所得⾦額が1,805万円を超えると⾒込まれる方は、年調減税額を控除せずに年末調整をすることとなります。

対象者ごとの年調減税額は、「扶養控除等申告書」や「配偶者控除等申告書」などの書類から、年末調整時の現況における同一生計配偶者の有無および扶養親族(いずれも居住者に限る)の⼈数を確認して計算します。「本人30,000円」と「同一生計配偶者と扶養親族1⼈につき30,000円」との合計額となります。

④その他実務上見落としがちな重要ポイント

それでは、令和6年の変更点の中で見落としがちなポイントである書類の変更点について解説していきます。

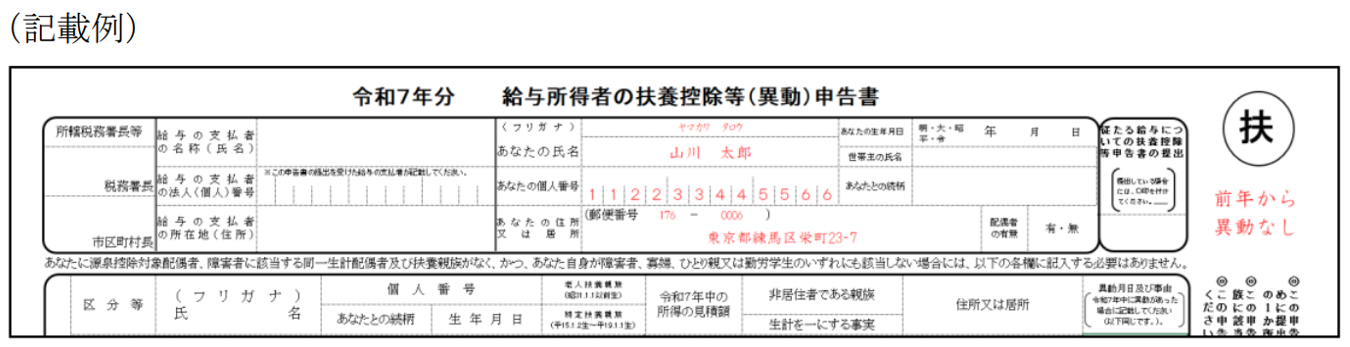

■扶養控除等申告書について

源泉徴収手続の簡素化を図り納税者利便を向上させる観点から、申告書に記載すべき事項について、その年の前年に会社に提出した内容から変更がない場合には、氏名、住所または居所、マイナンバー(勤務先が管理している場合、記載不要)の他、右端の余白に「前年より異動なし」と記載した申告書(これを「簡易な申告書」といいます)を提出するのみとなります。

⇒出展元:簡易な扶養控除等申告書に関するFAQ(源泉所得税関係)(国税庁HP)

この前年から異動がないとは、扶養控除等申告書に記載すべき事項のすべてが前年に提出した内容から異動がないことを意味しています。

一方で、どういう場合に異動があったことになるかは、新たに家族が増えた、出産があった場合が想定されます。

ただし、ここで注意すべき点として、「異動がない」というのは、単に扶養親族に変動がない、人数に変動がなくても、適用となる扶養控除の区分が変更となる場合も該当します。例えば、昨年は15歳だった子供が今年は16歳になると、年少扶養親族から通常の扶養親族になります。この場合は「異動あり」となり、簡易な申告書の提出はできなくなります。

扶養控除の区分変更について、変更となる年齢は下記のような場合となります。

- ・16歳に達したことで、年少扶養親族→控除対象扶養親族へ該当

- ・19歳に達したことで、控除対象扶養親族→特定扶養親族へ該当

- ・23歳に達したことで、特定扶養親族→控除対象扶養親族へ該当

- ・70歳に達したことで、控除対象扶養親族→老人扶養親族へ該当

従業員へ申告書の簡素化を説明する際に、この年齢に該当するか否かを確認したうえで記載をするよう伝える必要があります。

扶養控除等申告書は、令和7年1月以後の申告書から簡易な申告書として作成することができますが、令和6年の内容を事前に確認したうえで変更があるか否かを判断する必要がありますので、ご注意ください。

⇒参考:簡易な扶養控除等申告書に関するFAQ(源泉所得税関係)(国税庁HP)

■保険料控除申告書について

この申告書の中で、

- ・生命保険料控除欄の保険金等の受取人

- ・地震保険料控除欄の保険等の対象となった家屋等に居住又は家財を利用している者の氏名

- ・社会保険料控除欄の保険料を負担することになっている人

書式の変更が予定されているため、令和6年の年末調整から、続柄の記載欄が削除された保険料控除申告書を使用することとなります。

⑤最後に

令和6年の年末調整では定額減税の対応をはじめとした変更点があります。 なお、定額減税の調整を含む令和6年分年末調整の詳しい事務や変更内容は、国税庁のホームページ内に公開されている「年末調整がよくわかるページ」をご確認ください。

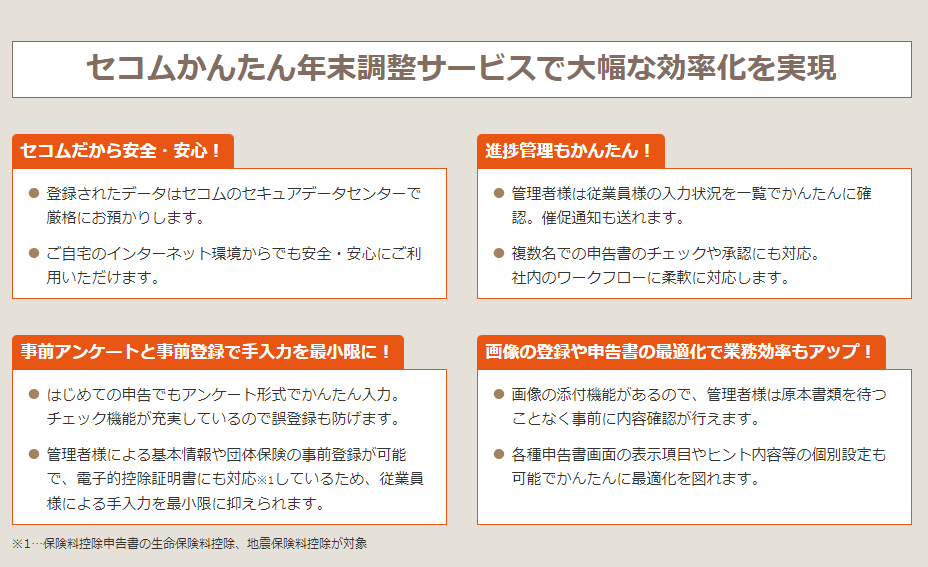

セコムトラストシステムズからのご紹介

最後に、セコムトラストシステムズから、今回の制度改正による定額減税対応にもご利用いただける「セコムかんたん年末調整サービス」についてご紹介します。

「セコムかんたん年末調整サービス」は、利用者が年末調整に関わる扶養控除、保険料控除、配偶者控除、住宅ローン控除などの申告を、パソコンや、スマートフォン等のWEB上から申告ができるサービスです。

令和6年度の定額減税制度にも対応し、従業員様から申告された扶養控除情報をもとに、本人および配偶者の定額減税対象者を自動的に判定します。その結果は基・配・所の申告書に反映されます。また、CSV出力により対象者を一覧で確認することができます。